(网经社讯)随着数字经济的飞速推进,传统供应链金融的模式发生了很大变化。

目前,供应链金融正处于3.0到4.0的过渡阶段。其参与主体更加多元化,更多金融与科技类平台,如垂直领域B2B平台、物流公司、产业互联网公司参与其中,让供应链各方更加立体、复杂,进入一个“生态阶段”。与此同时,技术全方位应用在供应链贷前、贷中、贷后的各个环节,让供应链金融的决策更加智能化、科学化和合理化。

未来在供应链金融领域里,有两种非常典型的发展趋势。一是数字化,这将越来越成为供应链金融发展的核心特征。二是生态重塑,需要各个参与方协同打造联动、互动的供应链金融的命运共同体,打破传统供应链金融模式下的封闭化、中心化,形成四流合一,更好地服务供应链金融的业务。

一、传统供应链金融的模式发生很大变化,数字化兴起

普惠金融可分为消费性贷款和经营性贷款两类,后者又可以细分为小微贷款和供应链贷款,供应链金融业务被认为是破解小微企业融资难最有效的方式之一。

供应链金融通过整合物流、资金流、信息流等信息,在真实交易背景下,构建核心企业与上下游企业一体化的金融供给体系。供应链金融的本质就是利用供应链上企业之间的债权、物权进行融资。按照供应链金融参与主体之间融资需求不同的角度,以及主体的话语权,可将供应链金融分为三种模式。

第一种模式,中小企业为供方,核心企业为买方,通常表现为应收账款的融资服务。也就是说,核心企业的供应商将核心企业的应收账款向银行进行质押来获得流动性资金贷款的支持,这是一种债权的转移。

第二种模式,核心企业为供方,中小企业为买方,通常表现为预付款融资模式。这种模式的典型模式是,银行支付采购款项给核心企业,核心企业发货到银行指定的仓储监管企业,确保银行获得提货权的控制。银行根据企业的还款情况,给借款企业发放提货权限。

第三种模式,供应链链条上供方和需方不存在明显的体量和需求差异,而是通常表现为基于B2B平台或一些金融科技平台的新型融资模式。这种新模式下没有核心企业,由于供应链中不存在明显的强势方,买卖双方可根据具体情况约定交易支付方式,由此形成不同的融资方式。

传统供应链金融模式并不完美,存在四个方面的核心问题。

第一,过度依赖于核心企业。在传统的供应链融资里,金融机构往往需要核心企业确权。核心企业要额外承担信用担保、信息沟通等责任,加大了核心企业的财务成本和管理成本。

第二,风险管理难度大。供应链金融要求金融机构设置非常复杂周密的管理体系。在该体系下原来线下的一对一传统信贷风险变成了一对多的风险,所以整体上放大了风险。

第三,对产业缺乏了解。银行在对某个深入领域的产业了解程度不够的情况下,对风险的把控存在一定的滞后和漏洞。

第四,银行的效率不高。银行更愿意选择风险可控、难度较小的业务,例如应收账款质押业务,而对于预付款融资以及其他业务涉猎不多,因此不能够完全满足中小企业的融资需求。

传统供应链金融存在的问题,让供应链金融效率上的改善愈加成为行业的核心课题。近年来,随着数字经济的发展,传统供应链金融的模式也发生了很大的变化。

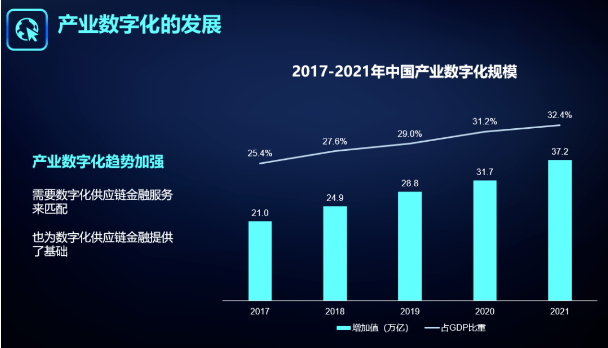

首先,是数字金融和产业互联网的加持。相较而言,消费金融比产业金融起步更早、发展更成熟,原因在于中国的互联网是从消费互联网到产业互联网的转变。前两年可以称之为产业互联网的元年,正是由于产业互联网的快速发展,传统供应链企业的数字化改造、信息化的流程有了科技的加持。

其次,是金融机构对数字科技投入加大。在各类金融机构里,银行每年在数字化方面的花费最高,最近几年的投入都在3700亿左右,对产业链下的科技金融的投入也在逐步提高。

最后,是政策的引导和加持。近几年,从央行到国务院出台了一系列支持供应链金融发展的政策,明确提出要创新供应链金融的发展方式,发展在线的供应链金融业务,也推动了供应链金融数字化转型的升级和迭代。

二、供应链金融的昨天、今天和明天

供应链金融服务经历了1.0到4.0的阶段。

传统供应链金融更多依赖于链条上的核心企业提供数据,银行的授信也基于核心企业。随着技术的发展、ERP的应用,企业的生产、销售、仓单、库存等数据也进入电子化阶段,供应链金融的效率提升,进入信息化、线上化阶段。这实际上就是供应链金融业务1.0和2.0阶段。这个迭代更多的是流程和效率的改善,但是核心的风控逻辑和授信逻辑并没有发生变化。

到3.0阶段,出现了更多互联网公司和基于互联网技术打造的供应链金融平台。依托于在平台上积累起来的经营数据、主体数据等,银行可以通过大数据技术来对链条上的上下游企业进行风险识别、风险评估,从而提供融资服务。金融科技开始进入,供应链模式发生了彻底变化。

而4.0阶段,是供应链从头到脚全方位的数字化变化阶段。在这个阶段,云计算、人工智能、大数据等科技全面改造供应链金融的各个环节、各个角度,从而让行业更加数据化、智能化。这是一种更立体、更全方位的供应链金融数字化改造。

目前,供应链金融正处于3.0到4.0的过渡阶段。

供应链金融的参与主体也在发生变化。传统供应链金融的参与主体有核心企业、融资需求方、融资供给方,如银行、保理、小贷,以及投资方、风险缓释机构等。随着数字化供应链金融阶段的到来,参与主体多了很多金融科技平台,如垂直领域B2B平台、物流公司、产业互联网公司,让供应链的参与方更加立体、复杂,进入一个生态的阶段。

供应链金融的创新发展离不开金融科技的加持,按照应用普及程度从高到低的分类,分别有IPC、区块链、大数据、边缘计算、物联网等技术应用到供应链金融领域里。这些技术全方位应用在供应链贷前、贷中、贷后的各个环节,让供应链金融的决策更加智能化、科学化和合理化。

按照核心企业是否参与,数字化的供应链金融也分为两种模式。

其一,是有核心企业参与的数字化供应链模式。这种模式是依托于核心企业的传统供应链金融的数字化变形,在传统产品中,借助金融科技的力量可提升流程和效率,比如说借助区块链技术可以实现应收账款分割交易和多次交易。

其二,是去核心企业化、去中心化,依托于互联网平台的新型数字化的供应链金融模式。这是一种创新模式,是一种更加先进、更加数字化的模式,金融机构可依托于平台所生成的数据来提供授信与融资。

未来在供应链金融领域里,有两种非常典型的发展趋势。

一是数字化,这将越来越成为供应链金融发展的核心特征。借助数字化的能力,一方面金融机构可以突破于传统围绕核心企业的方式,获取信息和管理的成本降低;另一方面也可以让金融机构的金融资产和产业资产更好地绑定在一起,实现金融资产和产业资产壁垒的打通。

二是生态重塑,需要各个参与方协同打造联动、互动的供应链金融的命运共同体,打破传统供应链金融模式下的封闭化、中心化,形成四流合一,更好地服务供应链金融的业务。

三、案例解读:精准滴灌,如何做到?

王凯鸽介绍,今年9月,亿联银行供应链金融产品“亿微贷——珠宝管家”入围中国2023年普惠金融优秀案例。

该金融产品专门为珠宝产业链下游的经销商提供日常周转或者采货的资金需求。这部分群体融资的核心特点是小微稳健,平均资金需求在200万左右,占总体库存的1/4左右。客户画像显示该客群从业门槛较高、从业者稳定性强、经营稳定、有良好的商誉、杠杆率较低。

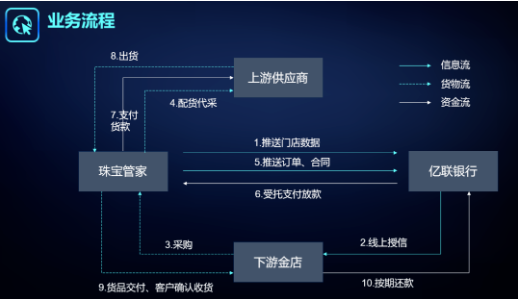

基于以上特点,亿联银行和垂直B2B平台珠宝管家,合作研发了一款全新的信贷产业链场景产品。基于珠宝管家平台的数据,亿联银行为客户提供预授信服务。

当用户采购时,通过珠宝管家平台向上游供应商采购。如果用户申请资金支持,珠宝管家将采购订单、合同等材料推送给亿联银行。亿联审核后,根据订单金额和授信额度批准放款。通过珠宝管家,资金直接发放至上游供应商账户。供应商收到资金后发货,并通过平台确认发货。零售商确认收货,并按期向亿联银行还款。这个流程把金融资产和产业资产完美地合到一起,推动珠宝行业供应链金融发展。